近年来,在三医联动系列政策驱动下,医药行业洗牌加剧,工商企业均面临新的机遇与挑战。在7月22日的2021米思会“米思健策:数见趋势”主论坛上,标点总裁兼米内网总经理/首席研究员张步泳从医疗机构及零售药店终端的需求变化,对工业百强企业的竞争态势进行解构分析,解析企业未来发展趋势,引领行业发展变革。

标点总裁兼米内网总经理/首席研究员张步泳

张步泳指出,在三医联动作用下,解决临床未满足需求的创新药及品质升级的过评仿制药是医疗终端有效供给的两大体现,从药品终端市场格局变化及近5年来新药的申报情况看,基本符合预期的转型升级及有效供给需求;受医药电商、医保管控趋严等因素影响,我国实体药店销售增长放缓,但处方外流、院外渠道为其发展带来动力,其中DTP药房为实体药店带来抗肿瘤等增量品类。慢病品类在实体药店的重要性突显,专业化能力成为最重要的需求。

结合终端需求变化及工业百强数据,企业未来发展趋势包括:1、研发投入逐年加大;2、头部效应和马太效应越来越明显;3、企业依靠创新驱动和消费升级带来的专业化分工趋势愈发明显。

行业洗牌加剧,终端市场提出新需求

2020年受疫情影响,我国医疗机构的门诊及住院人数有所减少,但需求基数仍然较大,其中以医院及基层医疗机构为主。医疗终端巨大的刚性需求要求药企进行有效供给,在医药、医保、医疗三医联动下,创新药通过谈判纳入医保,解决临床未被满足的用药需求;仿制药通过一致性评价进行品质升级,再开展带量采购保证市场覆盖。

数据显示,2018年至今,国家组织了五批六轮的药品集采,已经落地执行的四批五轮集采涉及品种157个,平均降价53%,实际平均节约费用大约1000亿元;首批高值医用耗材集中招标采购中,冠脉支架产品由1.3万元/只降至700元/只,平均降幅93%,预计全年节约费用达100多亿;此外,国家已经连续三年调整医保药品目录,初步形成一年一调整的动态调整机制,累计纳入433种新药好药。在推进三批药品谈判的过程中,纳入了183个品种,平均降幅达到50%。

政策效应叠加疫情影响,冲击终端药品市场规模,米内网数据显示,2020年我国三大终端六大市场药品销售额为16437亿元,同比下滑8.5%,增速首次为负。公立医院终端市场份额最大,但占比持续下滑;受网上药店销售拉动,零售药店终端占比不断提升。

中国公立医疗机构终端TOP20品牌洗牌,重点监控药品、国家集采品种、已过专利期原研药等逐步退出榜单,临床急需的具有治疗作用的专科药、创新药日渐增多,国产创新药崭露头角。这些变化基本符合预期的转型升级以及有效供给需求。

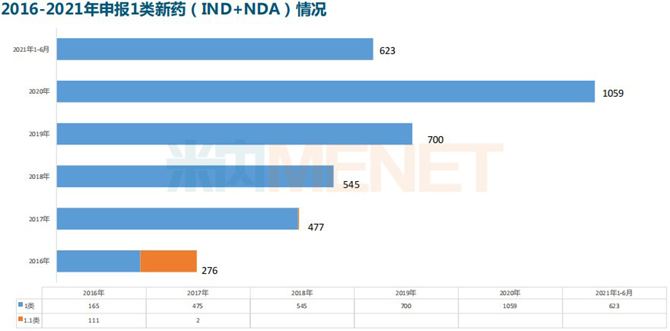

在集采及医保谈判常态化的推动下,不少国内药企向创新升级转型,国内临床试验登记数量及1类新药(IND%20NDA)申报数量逐年增加,主要集中在小分子靶向药及大分子药物(单抗、双抗、ADC等)。

在小分子靶向药方面,目前全球已上市的新药品种数达90个以上,其中国产新药占比超过10%,正大天晴、齐鲁、豪森、石药、科伦等10多家企业申报在仿小分子靶向药品种数达5个及以上。

大分子新药研发以抗体药物为主,目前FDA批准的抗体新药已达100款,2020年全球市场规模突破1500亿美元;在国内,2013年至今申报的大分子新药达372款,其中单抗254款,双抗69款,ADC药物38款,融合蛋白11款,靶点集中在PD-(L)1、HER2、VEGF/VEGFR、IL-4R、IL-17、Claudin 18.2、CD47等。已获批上市的71款抗体合计市场规模超过100亿元,但创新单抗相对缺乏。从企业申报情况看,恒瑞、齐鲁、百济神州、信达等7家企业申报品种数达10个及以上。

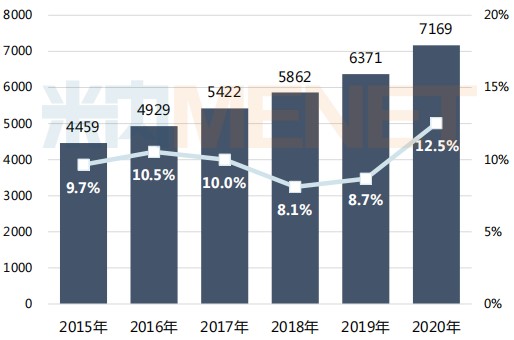

而在零售药店终端,2020年的疫情引爆“网订店送”,并间接打通互联网医院和网络医保支付的瓶颈,网上药店迎来高速发展期,拉动整个零售药店终端市场扩容,米内网数据显示,2020年零售药店(实体药店%20网上药店)销售规模(药品%20非药品)为7169亿元,同比增长12.5%。实体药店销售规模5576亿元,同比增长3.9%,其中药品销售占比约73.3%;网上药店销售规模1593亿元,同比增长59%,其中药品销售占比约15.3%,互联网医药可发挥的空间较大。

中国零售药店(实体药店%20网上药店)销售规模与增长趋势(药品%20非药品)(单位:亿元)

随着医药电商的崛起,医保管控趋严等政策影响,以及药店数量持续增加,线下实体药店竞争加剧,出现客流次数减少,店均收入持续下滑,店均服务人数减少等难题;连锁集中度持续提升,以省域型、地域型为代表的中型连锁处境艰难。

院外渠道为实体药店的发展带来新动力,专业化能力成为了最重要的需求。近几年来化学药及处方药在实体药店的份额持续提升,“处方外流”已现端倪;新获批的单抗、替尼类等抗肿瘤药增多,通过DTP药房等院外渠道拉动了实体药店的规模增长。在常见病、多发病%20健康优化生活品类(阿胶养颜类、ED类、维矿类)基础上,DTP药房等形式为实体药店带来肿瘤等增量品类,慢病用药的重要性逐渐显现。

百强企业集中度高、成长性好

公立医疗机构及零售药店终端提出了转型升级、有效供给及专业化能力的需求,工业百强企业作为医药行业的先行者,具有集中度高、成长性好、研发力度大等特点,满足终端市场提出的新需求。

从总体看,2020年受疫情及政策等多因素影响, 化学药(含制剂和原料药)、中药(含中成药和中药饮片)、生物制药共五大细分子行业营收为21293亿元,同比呈负增长(-0.5),其中TOP220企业(化学药TOP100、中成药TOP100、生物制药TOP20)合计收入8092亿元,同比增长0.3%,占行业总收入比重为38%,提示头部企业集中度较高,成长性好;220家企业2020年研发投入728亿元,同比增长24%;研发投入占收入比重为9%,同比增长2个百分点,可见百强企业研发强度大,坚定地向创新升级转型。

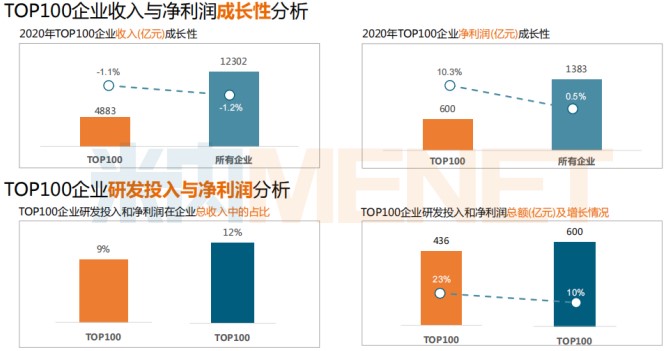

细分到子行业,化学药TOP20企业占该行业总企业数比重约1%,但收入占比达22%,净利润占比达27%;TOP100企业占该行业总企业数比重约5%,但收入占比达39%,净利润占比达43%;TOP20企业在TOP100企业里收入占比56%,净利润占比63%;TOP100企业2020年收入及净利润增速均高于所有企业;TOP100企业2020年研发投入436亿元,同比增长23%,研发投入占总收入比重9%,净利润600亿元,同比增长10%,净利润占总收入比重12%。

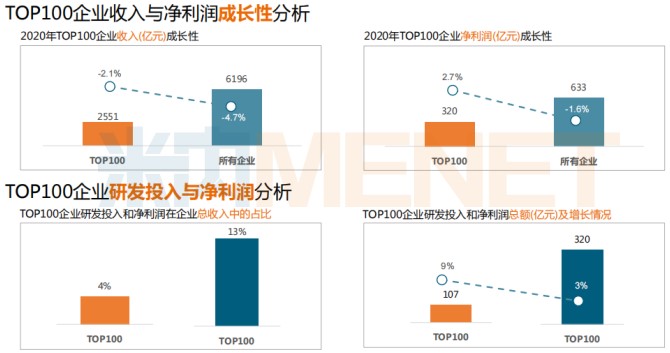

与化学药相似,中成药TOP20企业占该行业总企业数比重约1%,但收入占比达24%,净利润达31%;TOP100企业占该行业总企业数比重约5%,但收入占比达41%,净利润占比达51%;TOP20企业在TOP100企业里收入占比58%,净利润占比62%;TOP100企业收入及净利润增速均高于所有企业;TOP100企业2020年研发投入107亿元,同比增长9%,研发投入占总收入比重4%,净利润320亿元,同比增长3%,净利润占总收入比重13%。

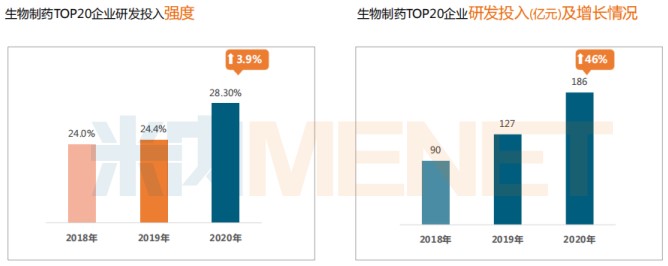

生物制药TOP20企业2020年收入658亿元,占该行业所有企业比重24%;收入增速为27%,远远高于该行业总体增速(17%);20家企业2020年研发投入186亿元,同比增长46%;研发投入占收入比重28.3%,同比增长3.9个百分点。

© 2020 合肥立方制药股份有限公司 版权所有 皖ICP备07500670号-2

© 2020 合肥立方制药股份有限公司 版权所有 皖ICP备07500670号-2